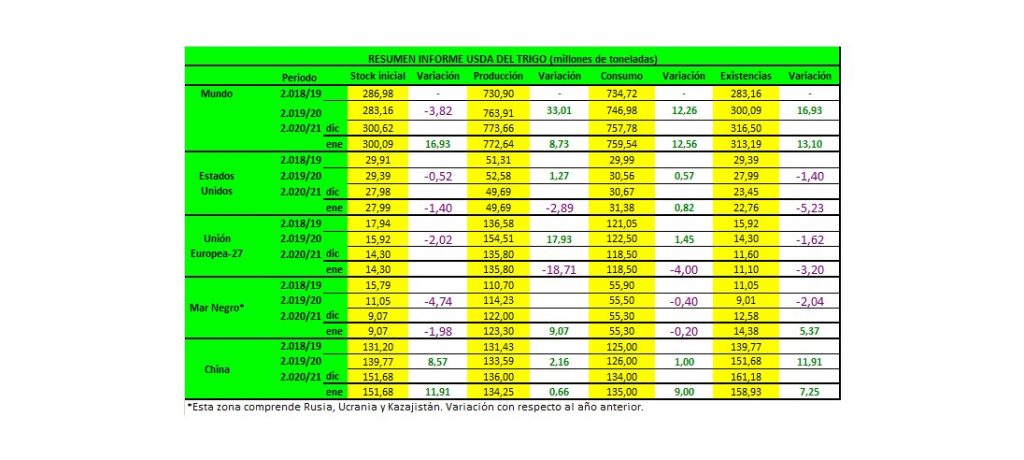

TRIGO

Mes de corriente alcista la que hemos tenido, sobre todo hasta la tercera semana del mes, con unos mercados internacionales que se han ido tensionado poco a poco y que se ha visto reflejado en las cotizaciones en los principales mercados de referencia internacionales.

Los futuros de trigo de Estados Unidos subieron recientemente entre un 6 y un 8 por ciento y CBOT, alcanzo su nivel más alto desde 2014 en parte por el plan de Rusia de establecer un impuesto a la exportación a partir del 1 de marzo. Rusia anuncio que impondría un impuesto a la exportación de trigo de 50 euros la tonelada hasta el 30 de junio. Anteriormente, Rusia había señalado que dicho impuesto a la exportación comenzaría a partir del 15 de febrero.

En nuestro país dicha corriente alcista se ha visto también reflejada y las cotizaciones se han incrementado notablemente a partir de la segunda semana de mes con una demanda muy activa en la mayoría de las zonas, lo que llevado a una escalada de precios realmente notable.

El USDA, este mes, en su informe mensual, ha estimado una producción mundial de trigo de 772,64 millones de toneladas, por debajo de los 773,66 millones del informe anterior. El consumo mundial en dicho informe aumenta en 1,8 millones de toneladas hasta situarse en 759,5 millones de toneladas, mientras que las existencias finales pasaron de 316,50 millones a 313,19 millones.

Para Estados Unidos, el organismo mantuvo la producción en 49,69 millones de toneladas, las importaciones en 3,27 millones y las exportaciones las mantuvo también sin cambios en 26,81 millones de toneladas. Las existencias finales fueron fijadas en 22,76 millones de toneladas, por debajo de los 23,45 millones de toneladas del informe anterior.

La producción de Rusia se incrementó de 84 a 85,30 millones, aunque sus exportaciones pasaron de 40 a 39 millones de toneladas. Sovecon, recientemente ha reducido también las previsiones de exportación a 36,3 millones y más con la posibilidad de que se establezca un arancel para las exportaciones rusas de trigo entre el 15 de febrero y el 30 de junio.

Ucrania ha mantenido sin cambios tanto su cosecha como sus exportaciones en 25,5 y en 17,50 millones de toneladas, respectivamente.

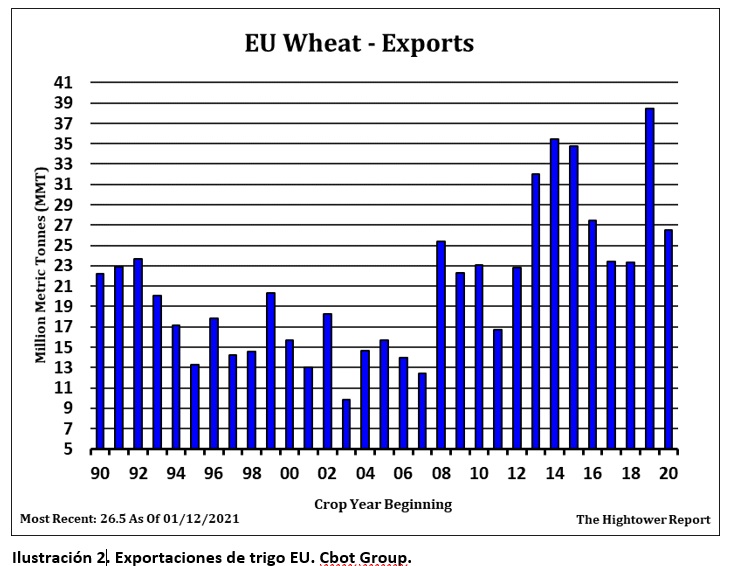

Para la Unión Europea, la producción y las importaciones se mantuvieron en 135,80 y en 6 millones de toneladas, pero sus exportaciones se incrementaron a de 26 a 26,50 millones de toneladas.

La cosecha de Canadá se mantuvo en 35,18 millones de toneladas, mientras que sus exportaciones pasaron de 26 a 26,50 millones de toneladas.

Australia mantuvo sin cambios sus estimaciones tanto en la producción como en las exportaciones en 30 y en 20 millones de toneladas.

Finalmente, la producción en Argentina se redujo pasando de 18 a 17,50 millones al igual que las exportaciones que pasaron de 12,50 a 12 millones.

Por su parte el Consejo Internacional de Cereales en su último informe ha avanzado una producción mundial récord para la campaña 2021/22, llegando hasta los 768 millones de toneladas. A pesar de que la demanda mundial de este cereal aumentará igualmente, las existencias finales crecerán concentrándose en la India y China. El organismo, por su parte reduce las exportaciones para Rusia, aunque seguirá siendo el primer exportador mundial de trigo.

La oferta de trigo en los países europeos ha sido escasa o muy escasa, con producciones en Francia, Alemania, Rumania y Bulgaria por debajo del promedio de los últimos años. A esto se ha unido además la actividad compradora por parte de China que ha estado comprando trigo en la zona del Báltico y Francia, con unas cifras aproximadas de 800.000 y 2 millones de toneladas aproximadamente, que es una cifra relativamente alta para las cosechas que ha habido este año.

Francia, proyecta exportaciones de 13,6 millones de toneladas, donde la exportación a China podría estar subestimada, por lo que es posible que Francia debiese tener que asegurar algo de suministro de las importaciones sobre todo si se retrasa la cosecha.

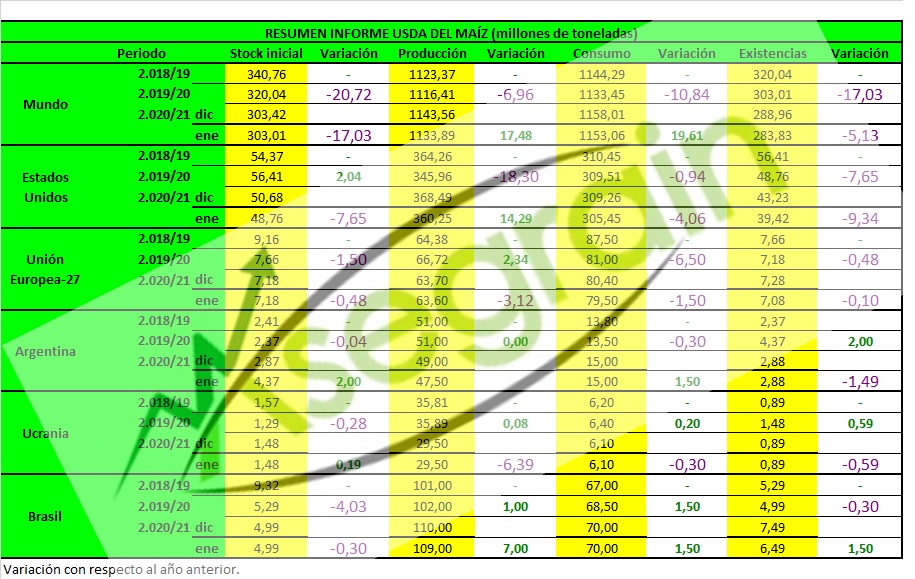

MAIZ

La previsión para EEUU:

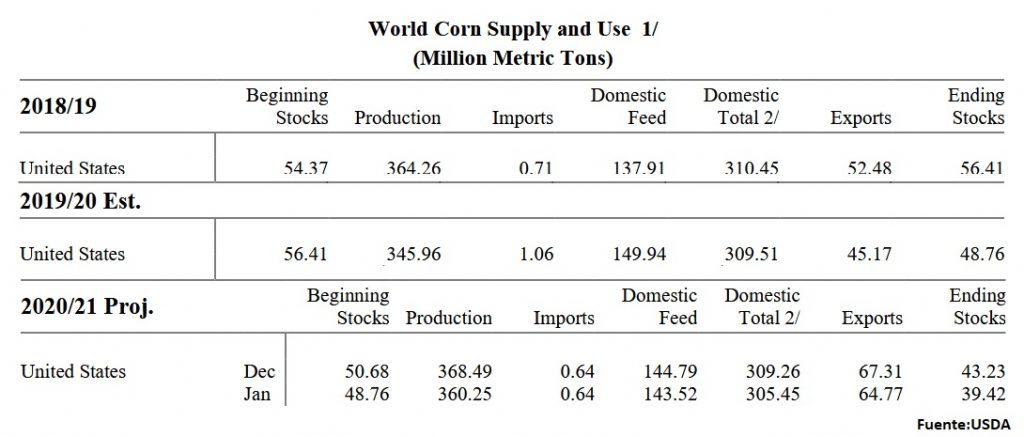

La perspectiva del USDA para el maíz estadounidense de la campaña 2020/21 de este mes es de una menor producción (360,25 mill/tns vs 368,49 mill/tns de enero), debido a un menor rendimiento y a una ligera reducción en el área cosechada. También espera un menor uso de maíz para etanol, pienso y otros usos residuales. El USDA espera una disminución en las exportaciones (64,77 mill/tns vs 67,31 mill/tns de diciembre) y en las existencias finales (39,42 mill/tns vs 43,23 mill/tns).

El uso total de maíz se redujo en 250 millones de bushels hasta los 14,575 millones. Las exportaciones bajaron 100 millones de bushels, lo que refleja una oferta mucho más baja y unos precios esperados más altos. El maíz utilizado para etanol se reduce, según los datos hasta noviembre del informe “Grain Crushings and Co-Products Production” de la Administración de Información de Energía. El uso para piensos y otros usos residuales se reduce en 50 millones de bushels.

Con la oferta cayendo más que el uso, las existencias de maíz se redujeron 3,81 mill/tns hasta los 39,42 mill/tns.

Las exportaciones de maíz continúan mostrando un gran dinamismo. Los volúmenes superaron los máximos previstos por el mercado (1,43 mill/tns vs 0,6-1,2 mill/tns esperado por el mercado).

La previsión para Argentina:

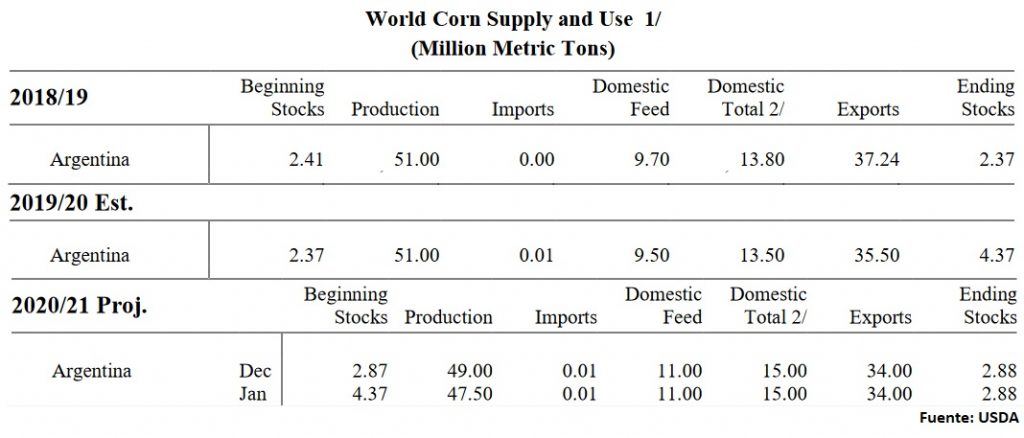

El USDA ha recortado este mes la estimación de producción de maíz en Argentina de 49 mill/tns a 47,50 millones. Solo un aumento de los stocks iniciales (de 2,87 mill/tns de dic’20 a 4,37 mill/tns en este mes de enero), permite mantener un saldo final de 2,88 mill/tns.

El gobierno argentino decidió el pasado 30 de diciembre suspender sus exportaciones de maíz para la campaña 2019-20. El motivo de la medida era garantizar el suministro al mercado interno. Hasta ese momento se lleva autorizada la exportación de 34,23 mill/tns de maíz de la campaña 2019/20, sobre un total teórico exportable de 38,50 millones de toneladas, es decir que se ha cumplido con el 89% del mismo.

El objetivo de la medida era que las 4,27 mill/tns restantes quedasen disponibles para el consumo interno, con el objeto de asegurar el abastecimiento durante los meses del verano cuando la oferta de cereal tiende a escasear.

Pocos días después, el gobierno argentino abandonó las medidas para intervenir en los envíos, primero mediante una prohibición y luego un límite diario, después de ceder al poder de los agricultores y sus dólares de exportaciones.

La reversión caótica de Argentina en las exportaciones de maíz podría dañar su posición entre los principales proveedores de cereales del mundo, a medida que los compradores se exponen a la imprevisibilidad de las disputas gubernamentales.

El conflicto por el mercado global en medio de las presiones de oferta de EEUU significa que compradores y operadores están prestando más atención a Argentina, el tercer mayor exportador del mundo. Vietnam, Malasia, Argelia, Egipto, Corea del Sur y Perú se encuentran entre los mayores importadores de maíz argentino.

Según el analista Arlan Suderman, economista jefe de materias primas de StoneX: “Esto daña la confianza. Si ha estado comprando en Argentina, tendrá que ser más cauteloso con los compromisos y el cumplimiento de estos”.

Las lluvias que se registraron en los últimos días en Argentina trajeron alivio al maíz del ciclo 2020/21, que comienza a atravesar etapas críticas de desarrollo que determinan sus rendimientos, tras la escasez de lluvia que ha recibido el cultivo a causa del fenómeno La Niña.

Una de cada tres plantas transita etapas críticas de formación de rendimientos y las lluvias mejoraron los niveles hídricos, frenando el deterioro en las siembras tempranas y mejorando el panorama en las siembras tardías.

A fecha 21/01/2021 ya se ha sembrado el 93,4% de los 6,3 mill/has. que se sembrarían con el cereal.

La previsión para Brasil:

El USDA redujo un millón de toneladas sus estimaciones de producción de maíz de Brasil respecto al mes pasado (109 mil/tns vs 110 millones), que repercutió en un descenso de sus stocks finales (6,49 mill/tns vs 7,49 mill/tns de diciembre).

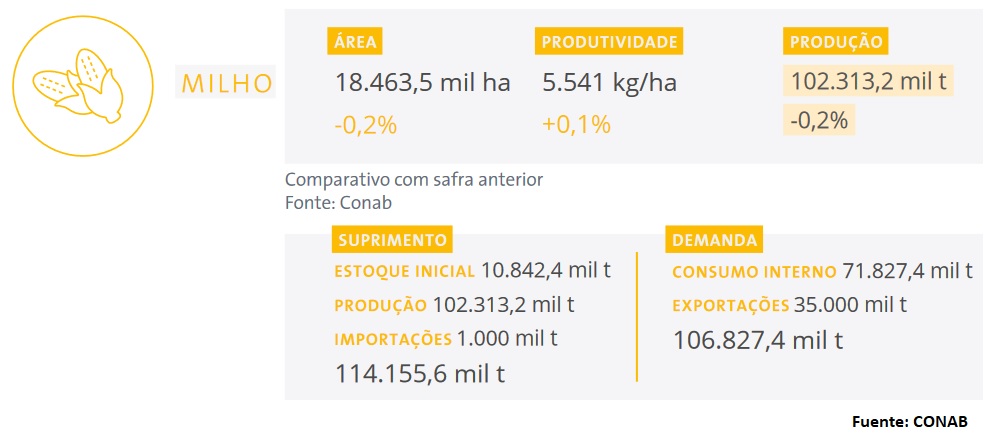

La CONAB hizo un ligero ajuste en su estimación de producción de maíz, desde 102,6 millones de toneladas en diciembre, a 102,3 millones.

Las condiciones climáticas desfavorables al momento de cultivar la primera cosecha influyeron en la productividad, especialmente en el sur del país. En Rio Grande do Sul, la disminución de este índice se estimó en un 11%. Como resultado, la producción tiende a ser un 9,3% inferior.

Por su parte, la consultora Datagro estima que la cosecha de maíz en la campaña actual sería de 109,93 mill/tns, menos que los 114,04 mill/tns proyectados previamente.

El área sembrada con maíz alcanzaría a 19,62 mill/has, una disminución frente a la proyección anterior de 19,77 mill/has.

La previsión para Ucrania:

El Ministerio de Economía de Ucrania y los sindicatos agrícolas decidirán este 25 de enero si limitan las exportaciones de maíz en la campaña 2020/21.

Las asociaciones de productores de ganado y aves de corral pidieron al gobierno que limitara las exportaciones de maíz a 22 mill/tns para evitar la escasez de alimentos para animales.

La cosecha de maíz de Ucrania se redujo a alrededor de 29,3 mill/tns en 2020, frente a los 35,9 millones de la campaña anterior; y los productores temen que las exportaciones de maíz a gran escala puedan reducir drásticamente las existencias y aumentar los precios.

El ministerio dijo que Ucrania necesita alrededor de 7,5 mill/tns de maíz para cubrir todas las necesidades locales. El país ha exportado 10,5 mill/tns de maíz hasta el 18 de enero, según datos oficiales.

Por su parte, el sindicato ucraniano de comerciantes de granos UGA no ve motivos para restringir las exportaciones de maíz en la campaña 2020/21, ya que estima que todavía hay más de 21 mill/tns de maíz de la nueva cosecha en el país y es inoportuno hablar de cualquier déficit, como también es inoportuno determinar el volumen máximo de las exportaciones de este cultivo.

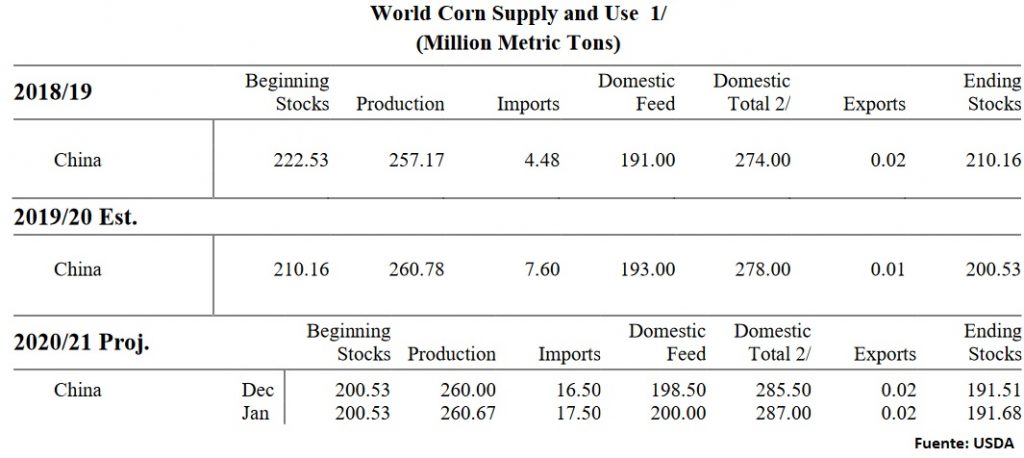

La previsión para China:

China aumentará el área sembrada con maíz en 2021, dijo el ministro de Agricultura, revirtiendo varios años de disminución de la superficie cultivada para responder a una creciente escasez de maíz.

La expansión es parte de un plan integral para garantizar la seguridad alimentaria, según Tang Renjian, el recién nombrado Ministro de Agricultura y Asuntos Rurales.

La promesa se produce después de que los precios del maíz de China se disparasen a niveles récord después de que las autoridades casi vaciaran las reservas temporales. Los importadores han aportado volúmenes récord de cereales para cubrir la escasez.

China había estado reduciendo la superficie cultivada de maíz en los últimos años para hacer caer las existencias estatales y aumentar la producción de otros cultivos como la soja.

Los agricultores plantaron 41,264 mill/has. de maíz en 2020, con una producción de 260,67 mill/tns, según la Oficina Nacional de Estadísticas.

Las importaciones de cereales de China se dispararon a máximos históricos en 2020, según mostraron los datos de aduanas el pasado 18/01/2021, después de que la escasez de suministros domésticos de maíz empujase a los precios a máximos de varios años, lo que impulsó la demanda de importaciones más baratas.

China compró un récord de 11,3 mill/tns de maíz importado el año pasado, según datos de la Administración General de Aduanas, superando la cuota anual, que se estableció en 7,2 millones por primera vez.

En 2019, China solo utilizó el 67% de su cuota anual para el maíz.

China ha acelerado la compra de cereales a nivel mundial en el último año debido a una demanda saludable de un sector porcino en recuperación y una escasez nacional en el suministro de maíz.

La previsión para el resto del mundo:

Las existencias iniciales caen 0,41mill/tns hasta los 303,01 millones.

El USDA redujo la producción mundial de maíz para 2020/21 en 9,67 mill/tns hasta los 1.133,89 millones, con caídas para Argentina (-1,5 mill/tns) y Brasil (-14 mill/tns) que compensan con creces los aumentos para China (+0,67 mill/tns) e India. Para Argentina, la sequía sufrida durante el mes de diciembre reduce las perspectivas de rendimiento para el maíz. Brasil baja debido a las expectativas de rendimiento reducido para el maíz de primera cosecha en el sur de Brasil.

Los principales cambios en el comercio mundial de maíz 2020/21 incluyen la reducción de las importaciones de maíz para la UE-27 + Reino Unido (-1 mill/tns), México (-0,80 mill/tns), Irán, Vietnam, Colombia, Chile, Egipto (-0,20 mill/tns), Malasia, Perú y Arabia Saudita, con un aumento parcialmente compensado para China (+1 mill/tns).

Para el maíz de la campaña 2019/20, el USDA reduce sus expectativas para las exportaciones de Argentina en función del ritmo de envíos hasta la fecha.

Las existencias finales de maíz a nivel mundial caen en 5,13 mill/tns hasta los 283,83 millones.

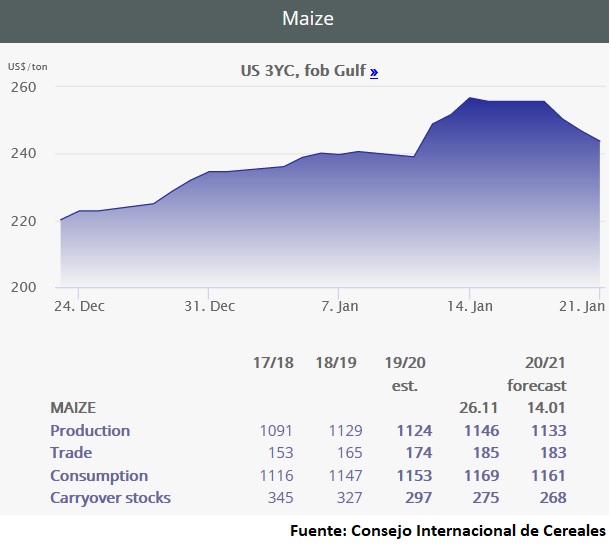

Con respecto a la actual campaña 2020-21, el Consejo Internacional de Cereales rebaja su producción mundial de cereales hasta los 2.210 mill/tns (-9 mill/tns respecto al mes pasado), como consecuencia de una fuerte reducción para el maíz (principalmente en Estados Unidos, Argentina y Brasil) que sólo se compensa parcialmente con los aumentos en trigo (incluidos Australia, Canadá y Rusia) y cebada (Argentina, Canadá). En consecuencia, se espera una contracción de las existencias a 611 Mt de grano (-5 Mt), impulsadas por el maíz, con 268 Mt (-7 Mt), la cifra más baja en 8 años.

SOJA

La cosecha 2020/21 en América del Sur se está volviendo más clara para el mercado, sin embargo, las miradas del mercado se dirigen a la nueva cosecha en los Estados Unidos donde el volumen final cayó de 113,49 a 112,55 millones de toneladas, esto, juntamente con la previsión de un aumento en las exportaciones ha obligado a que el USDA aumente el dato sobre las importaciones de soja de 410.000 toneladas a 950.000. De este modo las existencias finales del país pasaron de 4,76 a 3,78 millones de toneladas siendo, por parte del organismo el volumen más bajo desde el ciclo 2013/2014 en el que se dieron 2,50 millones de toneladas.

Estados Unidos

EL USDA en su revisión de cosecha 2020/2021 ha reducido en 0,94 millones de toneladas el volumen de producción estimado dejándolo por debajo de los 113,16 millones de toneladas calculadas por los operadores en 112,55 millones frente a los 113,49 anteriores.

Cosecha 2020/2021 en Estados Unidos (en millones de toneladas)

| USDA Enero | USDA Diciembre | Promedio Privados | USDA 2019/2020 |

| 112,55 | 113,49 | 113,16 | 96,67 |

Esta variación ha sido debida a una reducción del rendimiento promedio del país que ha pasado de 34,10 a 33,76 quintales por hectárea.

Las importaciones se han visto incrementadas en 540.000 toneladas pasando de las 410.000 iniciales a 950.000 toneladas.

El molturado también se ha visto ligeramente incrementado de 59,74 a 59,87 millones de toneladas.

Con un consumo interno ajustado de 63,51 a 63,29 millones de toneladas.

El objetivo de las exportaciones, debido a lo acelerado de las ventas externas se vieron elevadas por parte del organismo de 59,87 a 60,69 millones de toneladas.

Con todo ello las existencias norte americanas fueron reducidas en 0,96 millones de toneladas, pasando de 4,76 millones a 3,80 millones de toneladas, muy similar a los 3,78 calculado por los operadores. Siendo el remanente más bajo desde la campaña 2013/2014

Stock final 2020/2021 en Estados Unidos

| USDA Enero | USDA Diciembre | Promedio Privados | USDA 2019/2020 |

| 3,80 | 4,76 | 3,78 | 14,28 |

Para el primer trimestre, el USDA indicó las existencias al 1º del pasado diciembre en 79,83 millones de toneladas, ligeramente superior a la previsión de los operadores que reportaban 79,47 millones de toneladas, un 9,81% por debajo del volumen en el mismo momento de 2019.

Stocks trimestrales en Estados Unidos al 1º de diciembre (en millones de toneladas)

| USDA 1º de diciembre 2020 | Promedio Privados | USDA 1º de septiembre 2020 | USDA 1º de diciembre 2019 |

| 79,83 | 79,47 | 14,28 | 88,51 |

Brasil

La irregularidad ha marcado la cosecha de soja 2020/21 por las adversidades climáticas. La siembra se retrasó debido a la falta de lluvias causando una cosecha que comienza de manera más efectiva algo más tarde.

El USDA estimó la cosecha brasileña en 133 millones de toneladas, manteniendo el dato sin cambios frente al informe anterior, al igual que sin variaciones la estimación de exportaciones en 85 millones de toneladas.

Cosecha 2020/2021 en Brasil (en millones de toneladas)

| USDA Enero | USDA Diciembre | Promedio Privados | USD 2019/2020 |

| 133,00 | 133,00 | 131,42 | 126,00 |

La Conab pronosticó la cosecha de soja brasileña a 133,7 millones de toneladas frente a 134,45 millones del boletín anterior. La productividad promedio es un 3,6% superior a hace un año con un área récord de 38 millones de hectáreas.

Las lluvias de los últimos días han permitido una mejora considerable de los cultivos en las zonas que sufrían la falta de lluvia.

Segú Reuters se espera que la producción de soja de Brasil en la cosecha 2020/21 alcance los 133 millones de toneladas, estimó la consultora IHS Markit a Reuters, al elevar su proyección para la temporada en 500.000 toneladas, que el clima favorece los cultivos que se plantaron más tarde. La proyección para la superficie sembrada en Brasil, el mayor productor y exportador mundial de oleaginosas, se mantuvo en 38,5 millones de hectáreas.

Según el Instituto de Economía Agrícola de Mato Grosso (Imea), el trabajo de cosecha alcanzó el 0,80% de las áreas del estado hasta el viernes pasado, 3,80 puntos porcentuales por debajo del promedio de los últimos cinco años y 5, 07 puntos menos que en 2019/20.

Según el analista de IHS, la cosecha brasileña de semillas oleaginosas solo debería ganar tracción en febrero. Para IHS Markit, ex Informa Economics, la expectativa para el área de soja es que habrá un aumento de 2,83 millones de hectáreas, hasta 36,46 millones.

Para Agrinvest Commodities, el aumento esperado para la soja es de 2,43 millones de hectáreas, lo que eleva la superficie a sembrar con oleaginosas a 36,02 millones de hectáreas.

Argentina

El volumen de la cosecha de soja se calculó 2 millones por debajo de los 50 millones de toneladas previstos en diciembre según el USDA, pasando a 48 millones de toneladas.

Las exportaciones se mantuvieron en 7 millones de toneladas

Cosecha 2020/2021 en la Argentina (en millones de toneladas)

| USDA Enero | USDA Diciembre | Promedio Privados | USDA 2019/2020 |

| 48,00 | 50,00 | 48,44 | 48,80 |

El regreso de las lluvias hace esperar que se complete las siembras pendientes y alcanzar un área de intención de 17,3 millones de hectáreas para la campaña 2020/2021, esto permitiría un repunte del crecimiento de la soja en las zonas postergadas por las lluvias del centro del país, aunque la deuda de agua que ha dejado la sequía del 2020 sigue presente.

Según la Bolsa de Comercio de Rosario, se estima una producción de 47 millones de toneladas de soja para el ciclo 2020/2021

China

Las importaciones del país asiático continúan sin cambios en 100 millones de toneladas.

En 2020 estas importaciones desde Estados Unidos aumentaron un 52,8% frente al anterior año, pasando de 19,94 millones de toneladas a 25,89 millones.

Sin embargo, a pesar de la intensificación de las compras, no alcanzó el valor necesario para cumplir el acuerdo comercial de 36,5 millones de dólares en productos agrícolas para llegar a los acuerdos de la fase 1 firmada con Washington en enero pasado, las estimaciones mostraban que China necesitaba importar alrededor de 40 millones de toneladas para cumplir con el acuerdo.

Las importaciones de soja también aumentaron a medida que China reponía rápidamente su cabaña de cerdos después de que verse diezmado por la letal peste porcina africana durante los últimos dos años.

Mundo

A nivel mundial se estimó por parte del USDA la producción de soja en 361 millones de toneladas, 1,05 millones de toneladas por debajo de los 362,05 millones calculados en el anterior informe.

Las existencias finales se calcularon en 1,33 millones de toneladas menos, quedando en 84,31 millones de toneladas frente a los 85,64 anteriores o los 82,66 millones calculados por los operadores.

Stock final 2020/2021 en el Mundo (en millones de toneladas)

| USDA Enero | USDA Diciembre | Promedio Privados | USDA 2019/2020 |

| 84,31 | 85,64 | 82,66 | 95,39 |

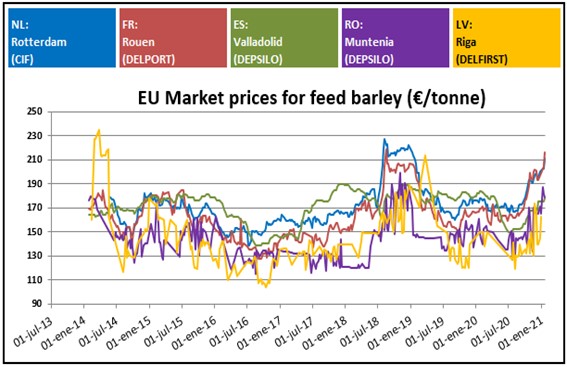

CEBADA

El USDA ha cifrado la producción de cebada mundial este mes en 157,18 millones de toneladas, cifra prácticamente idéntica a la del mes anterior. Por países productores los cambios más significativos son el aumento de 0,25 millones en Argentina y el descenso de 0,3 millones en la UE.

El consumo este mes se ha estimado en 156,51 millones de toneladas cifra también similar a la del mes pasado, las variaciones más significativas son la bajada de 0,3 millones en la UE y el descenso en Ucrania de 0,2 millones. Las exportaciones e importaciones han quedado cifradas en 29,15 millones de toneladas frente a los 28,93 millones del mes anterior. Por países apenas se presentan cambios representativos respecto al mes anterior.

Los stocks finales se sitúan en 20,41 millones frente a 19,96 millones del mes pasado sin cambios respecto el mes pasado.

Las exportaciones de cebada de la UE a fecha de hoy totalizan 3,8 millones de toneladas frente a los 4,28 millones del año anterior, incluyendo en este caso a el Reino Unido. Por países Francia sigue liderando con 1,42 millones las salidas de la UE seguido de Rumania con 754.000 toneladas y Alemania con 567.00.

Los países que siguen comprando la cebada de le UE son China que acumula ya 1,36 millones de toneladas, medio millón más que la campaña anterior, y Arabia Saudí que totaliza 1,15 millones recibidos, casi 400.000 t menos que el año pasado en estas fechas.